국제 석유시장에서 중국이 갖는 중장기적 영향력

최근의 석유수요 성장에 있어 중요한 축을 담당해 온 중국의 경제에 대한 불안 신호가 늘어나고 있다. 미국과 중국은 작년부터 상대방 수입 제품에 고율 관세를 주고받고 있으며 무역 협상이 합의에 이르지 못한 채 장기화 추세를 보이고 있다. 비록 6월 말 양국이 정상회담을 갖고 무역협상 재개에 합의하였으나, 시장에서는 양국의 입장차가 여전한 만큼 무역협상이 합의에 이르기까지 시간이 걸릴 것으로 보는 시각들이 존재한다. 더욱이 중국 경제 지표의 부진한 발표가 이어지자 시장 참여자들은 석유수요 성장세에 대한 의구심을 키워가고 있다. 이에 중국의 현재 경제 상황, 중국 석유시장 동향 그리고 향후 중국의 석유수요 전망에 대하여 살펴보며, 중국이 국제 석유시장에 미치는 영향을 짚어보고자 한다.

중국의 경제 상황

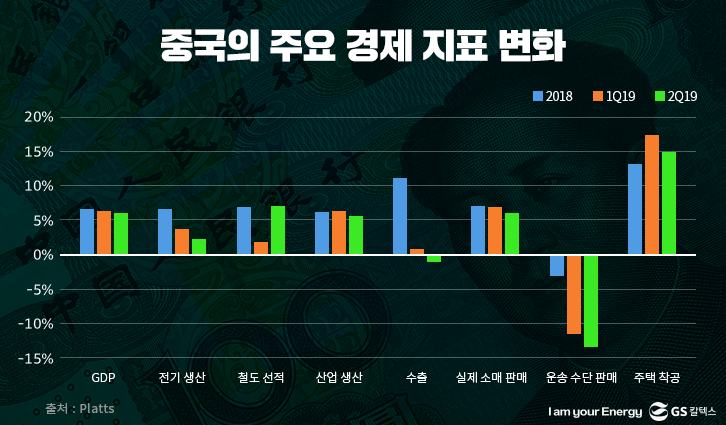

중국의 GDP 성장률은 2014년(7.3%) 이후 7%대의 성장률이 깨어졌으며, 2015~2017년 경제성장률은 6.7~6.9%를 기록하였다. 작년 중국 경제성장률은 이보다도 낮은 6.6%를 기록하였고, 중국의 리커창 총리는 지난 3월 전국 인민 대표 회의에서 올해 자국의 경제성장률 목표를 기존 6.5%에서 하향된 6.0~6.5% 구간 목표를 제시하여 시장의 우려를 샀다. 중국의 경제성장률은 실제로도 올해 1분기(6.4%), 2분기(6.2%)까지 하강을 지속하고 있고 해외 주요 기관들은 6.2~6.3% 수준으로 전망하고 있다. 아시아개발은행(ADB)과 경제협력개발기구(OECD) 역시 중국의 경제성장률을 각각 6.3%, 6.2%로 전망하였다. 또한, 올해 4월에는 국제통화기금(IMF)이 중국의 경제성장률을 6.3%로 전망했으나, 7월 들어 이를 0.1%p 하향 조정한 6.2%로 수정 발표하기도 했다.

경제성장률 외 중국의 주요 경제지표도 최근 부진을 거듭하고 있다. 특히, 미국과의 무역 갈등이 봉합되지 못한 채 장기화되자 제조업 경기가 타격을 받는 양상을 보이고 있다. 주요 제조업 지표인 제조업 PMI(구매관리자지수)는 중국 NBS(국가 통계국) 발표 기준 1월 49.5에서 4월 50.1로 회복하였으나, 5, 6월 다시금 49.4로 하락하였다. 차이신(Caixin)이 발표한 제조업 PMI 또한, 3월 50.8로 회복한 이후 6월에 49.4를 기록하여 4개월 만에 50선을 하회하였다. 산업 생산은 올해 5월 전년 동기 대비 5.0% 증가하였으나, 이는 2009년 이후 최저치에 해당한다. 시장은 산업 생산의 부진이 제조업 특히 자동차, 석유, 전기, 컴퓨터 등의 생산이 저조한 데에 기인한다고 분석하였다.

중국의 원유 수입 및 정유 산업

중국의 원유 수입

2018년 중국 내 원유 생산은 Platts에 따르면 약 374만 b/d 수준으로 수요(약 1,352만 b/d) 대비 27% 수준이다. 대부분의 원유를 수입하여 충당하고 있음을 알 수 있다. 중국의 6월 원유 수입량은 39.58백만 톤(약 967만 b/d)으로 전년 동기 대비 15%, 전월 대비 1.7% 반등하였고, 이로써 올해 상반기 중국의 원유 수입은 작년 동기(224.79백만 톤) 대비 8.8% 증가한 244.61백만 톤(약 991만 b/d)에 이르렀다. 특히, 올해 상반기 산둥지방 독립계 정유사는 56.82백만 톤을 수입하여 전년 대비 14% 증가하였다. 하지만, 6월의 전월 대비 증가세는 국영 정유사가 주도하였고, 독립계 정유사는 전월 대비 3.3% 감소한 10.58만 톤을 수입했다. 미국이 작년 11월 주요 이란산 원유 수입 8개국에 부여했던 한시적 수입 허용 조치가 올해 5월 초 추가 연장 없이 종료되면서, 주요 이란산 원유 수입국이던 중국은 4월 선제적으로 이란산 수입을 확대한 바 있다. 5월 기준 중국의 주요 원유 수입국을 보면 이와 같은 요인에 따른 수입국 변동을 알 수 있다.

미국의 제재를 받고 있는 이란, 베네수엘라산 원유 수입은 감소한 대신 말레이시아, 영국 등지의 원유 수입은 증가한 것이다. 비록, 중국 정부가 미국산 원유 수입에는 고율 관세를 부과하지 않았으나 중국 정유사들 사이에서 경계심이 고조되며 미국산 원유 수입은 위축되었다. 말레이시아산 원유는 국영 정유사에서 독립계 정유사로 판로가 확대되며 증가했고. 미국과의 무역 갈등에 따른 미국산 원유 수입 감소와 미국의 제재로 인한 이란과 베네수엘라산 원유 수입 차질로 영국으로부터의 수입은 증가세를 보였다.

중국의 정유 산업

중국 국가 통계국에 따르면, 올해 상반기 중국의 원유 정제 처리량은 316.97백만 톤(약 1,284만 b/d)으로 전년 동기 대비 5.8% 증가하였다. 특히, 6월은 이전 최고치인 4월을 능가한 53.7백만 톤(약 1,312만 b/d)을 기록해 전년 동기 대비 7.7% 증가세를 보였다. 6월의 정제처리 증가는 Hengli 석유화학사의 Dalian 정제시설과 Zhejiang 석유화학사 같은 신규 정제시설(정제 용량: 각 40만 b/d) 가동의 영향이 크다. Hengli 사는 작년 12월 가동을 시작하여 5월 말 완전히 가동되고 있으며, Zhejiang사 또한 5월 경 시범 가동에 들어갔고 이는 원유 수입과 정제처리 증가로 이어졌다. 반면, 소형 독립계 정유사는 경기 둔화, 국영 및 대형 신규 정제시설과의 경쟁, 5월 아시아 정제마진 하락세 등으로 타격을 입었다. 이로 인해 5월부터 산둥지방 독립계 정유 사의 정제 가동률이 감소세를 보이기도 했다.

정유사의 유지 보수 규모에 대해 Platts사는 6월 160만 b/d에서 3분기 70만 b/d, 4분기 62.2만 b/d로 낮아질 것으로 보았으며 이는 석유수요가 증가하는 9~10월을 대비하여 통상 7월 말부터 정제 처리가 증가하는 양상 등이 반영된 것이다. 중국 내부 수요 개선, 낮은 유지 보수 규모, 중국 정부가 부여한 석유 제품 수출 쿼터가 작년 대비 증가한 점 등을 고려하면 올해 하반기 중국의 정제 처리 물량이 작년 동기 대비 증가세를 보일 것이며, 내년에도 신규 정제시설 가동과 선박 연료의 황 함량 변화에 따른 경유 수요 증가 등의 영향으로 증가세를 이어갈 수 있을 것이란 시장 분석들이 나오고 있다.

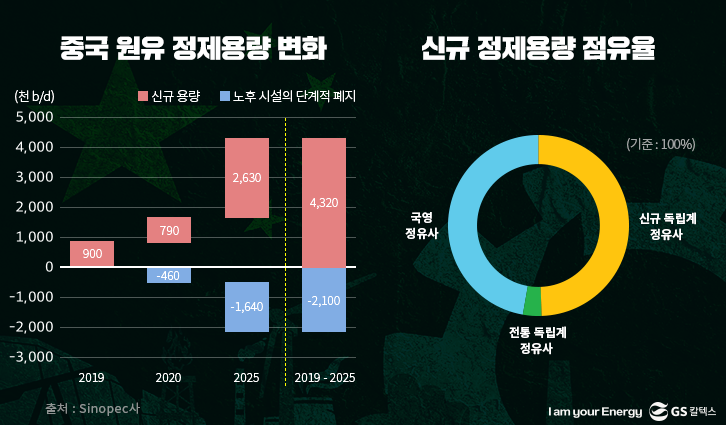

Sinopec사는 2018년 중국의 정제능력이 약 1,680만 b/d에 달하며 정제 투입량은 약 1,200만 b/d 수준으로 가동률이 70%를 넘어선 것으로 분석했다. 또한, 중국의 정제능력이 2025년까지 432만 b/d의 신규 용량 추가와 210만 b/d의 노후 시설이 퇴출되어 총 1,880만 b/d 능력을 갖출 것으로 예상했다. Sinopec 사는 독립계 정유사가 2014~2018년 정제시설 확대를 61%로 주도했으며, 앞으로도 이들의 정제 용량 확대에 따라 아시아 태평양 시장에서 석유제품 주요 공급국으로써 중국이 그 입지를 다져나갈 것으로 예상하였다.

중국 석유수요 전망

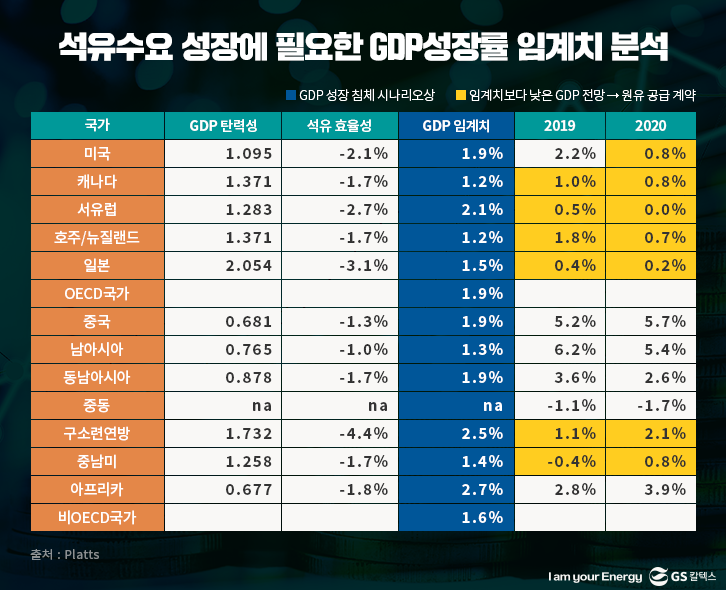

Platts사는 석유수요가 양(+)의 성장을 나타내기 위해 필요한 GDP 성장률 임계치를 분석한 바 있으며 이에 따르면 중국의 GDP 성장률 임계치는 1.9%이다. 또한, 올해와 내년 경제가 침체하더라도 Platts사는 중국의 경제성장률이 각각 5.2%, 5.7%를 기록할 것으로 전망하여 중국의 석유수요 증가세가 유지될 수 있을 것이란 점을 보여줬다.

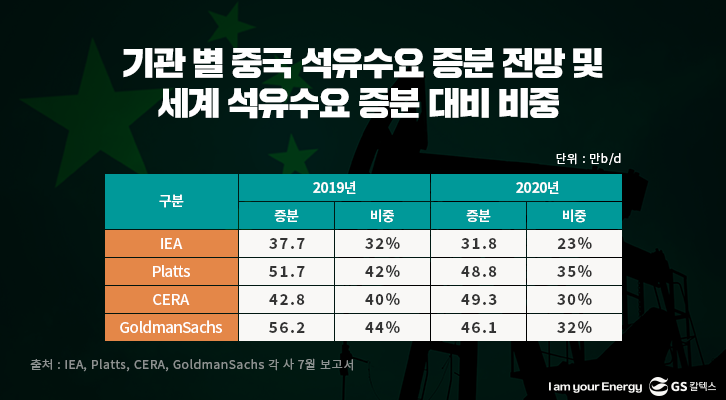

국제에너지기구(IEA)는 7월 월간 보고서에서 올해와 내년 중국의 석유수요 증분을 각각 37.7만 b/d, 31.8만 b/d로 전망하였다. 이는 전체 세계석유수요 증분에서 32%, 23%에 달하는 양이다. IEA는 작년 11월에 발표한 장기전망에서는 2040년 세계 석유 및 가스 거래의 2/3 이상이 아시아를 향하고 특히 중국의 비중이 높아져 장기적으로도 중국이 석유시장에서 갖는 의미를 크게 평가하였다. 또한, IEA는 2040년 중국의 석유수요(1,576만 b/d)가 세계석유수요의 15%를 차지하여 미국을 제치고 세계 최대 석유소비국으로 거듭날 것이라고 내다봤다. 하지만, 세계석유수요 증분에서 중국이 차지하는 비중은 2018년(IEA 기준 45%) 대비하여 점차 낮아질 것으로 예상하였다.

미국과의 무역 분쟁과 이로 인한 경제 성장 둔화, 모든 사우디 유종의 아시아 공식 판매 가격이 4월~7월 동안 지속 인상된 점은 중국의 석유수요 성장에 부담으로 작용할 수 있다. 또한, 내수 성장에 비해 빠른 정제 용량 확대에 따른 중국 내 공급 과잉과 이로 인한 중국의 석유 제품 수출 확대로 아시아 정제마진이 받을 위협 등도 부정적 요소로 작용 가능하다. 하지만, 6%대의 성장률을 지지하기 위한 중국 정부 부양책에 대한 기대, 2020년 선박 연료 황 함량 변경에 따른 적합 연료 공급 의지 및 2020년까지 계획된 신규 정제시설에 의한 원유 수입 수요 증가 기대감 등은 중국의 석유수요 성장을 지지해줄 것으로 보인다.

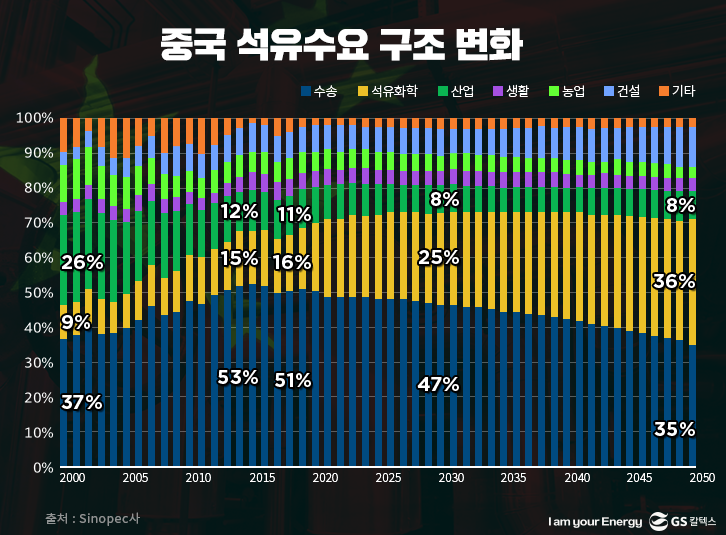

한편, 중국의 석유수요는 성장을 지속하겠으나 부문별 석유수요에는 변화가 발생할 것으로 보인다. 즉, 휘발유 차량 등의 구매 둔화, 전기차 등 대체재의 증가, 연비 개선 등으로 자동차 연료 수요는 성장세가 둔화될 수 있는 반면, 전반적 경제 성장과 최근의 시설 증설로 인한 석유화학 부문 원료에 대한 수요는 타 분야보다 상대적으로 긍정적인 성장세가 나타날 가능성이 있다.

이미 세계 주요 석유 소비국으로 자리매김한 중국 경제에 대한 부진한 신호들은 석유시장 참여자들의 심리적인 압박 요인으로 작용하기에 충분하다 하겠다. 하지만 여전히 중국 경제와 석유수요는 성장을 멈추지 않고 있고 앞서 보았듯 중국이 국제 석유시장에서 중장기적으로도 갖는 영향력과 입지는 여전히 크다. 이에 주요 해외 기관들도 비록 중국의 석유수요 성장 속도가 부분적인 둔화를 나타낼 수 있으나, 지속적인 성장세를 보일 것이라는 공통적인 의견을 내어놓고 있다.

이러한 해외 기관의 전망에도 불구하고 중국 정부가 자국의 경제를 지속적으로 성장시키기 위해 어떠한 적절한 조치를 내어놓는지, 미국과의 무역 협상이 어떤 향방으로 흘러가는지 등의 동향은 중국 경제와 중국 석유수요에 영향을 미칠 것이다. 이는 결국 석유시장 참여자의 심리에 영향을 미쳐 국제 석유시장과 국제유가에까지 영향을 미칠 것이다. 이렇듯 중국은 향후 세계 석유시장이 어떤 양상으로 흘러갈지 파악하는 핵심 요소가 될 것이기에 중국 동향에 대한 지속적인 주목이 필요하다.

함께 읽으면 유익한 글

한국석유공사 석유동향팀 이효진 대리

본 콘텐츠는 한국석유공사에서 발행한 주간석유뉴스를 발췌하여 재구성한 것입니다.

본 콘텐츠의 IP/콘텐츠 소유권은 한국석유공사에 있으며 Reproduction을 제한합니다.