IEA(국제에너지기구)의 ‘Market Report Series: Oil 2019 Analysis and Forecasts to 2024’는 2024년까지의 세계 석유시장 전망, 수요, 공급, 정제, 무역의 주요 이슈를 조사한 보고서로 2019년 3월 발간되었다. 다음은 이 보고서의 소주제 중 하나인 IMO 2020 이슈를 대한석유협회가 번역, 요약하여 제공한 ‘IMO 2020 시행과 석유 시장 전망’ 보고서 중 일부이다.

IMO 2020란?

2020년 1월부터 IMO(국제해사기구)의 규제 강화에 따라 모든 선박은 황함량이 0.5% 미만인 해양 연료를 사용해야함. IMO의 조치는 현행 3.5% 황함량 상한선을 대폭 강화한 것으로, 현재 벙커 연료의 평균 황함량인 2.5% 수준 대비 5배의 감소를 의미함.

이에 따라, 해운업계는 IMO 규제의 준수를 위해서, Scrubber(배출가스 정화시스템)를 설치하고 고유황 연료유(HSFO, High Sulfur Fuel Oil)를 계속 사용할 수 있으며, 해양경유(MGO, Marine Gas Oil), 또는 0.5% 미만의 초저유황 연료유(VLSFO, Very Low Sulfur Fuel Oil)를 사용하거나, LNG로의 연료전환 등의 옵션이 있음.

IMO 2020 규제 시행에 따른 해양연료 수요변화 전망

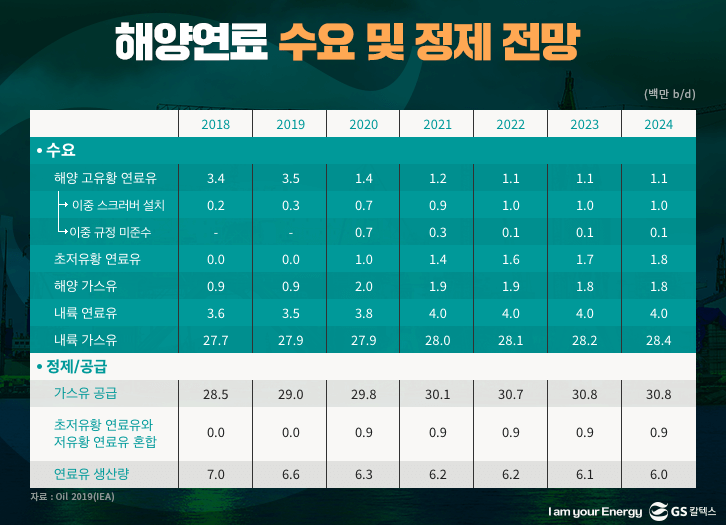

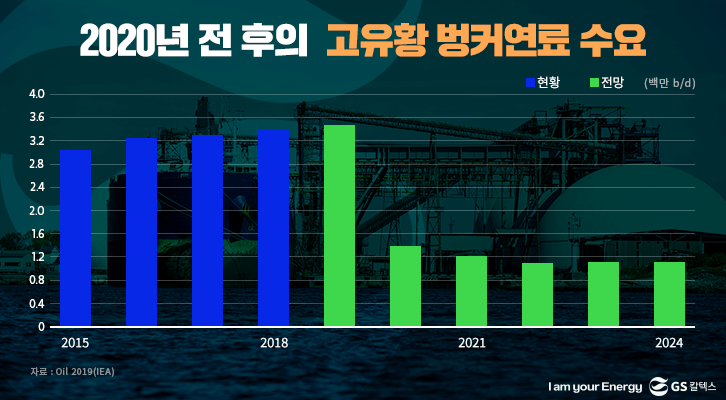

- 2020년 IMO의 해양연료 황함량 규제 강화의 시행에 따라 해양연료 믹스는 극적인 변화를 맞이할 것임. IEA의 base case는 1960년대 이래 가장 널리 해양연료로 사용되어온 고유황 연료유(HSFO, High Sulfur Fuel Oil) 수요는 2019년 3.5mb/d에서 2020년 1.4mb/d로 감소할 것으로 전망하고 있음.

- 반면, 2020년 해양경유(MGO, Marine Gas Oil) 수요는 0.9mb/d 에서 2.0mb/d로 증가할 것으로 전망되며, 새로 도입되는 초저유황 연료유(VLSFO, Very Low Sulfur Fuel Oil)의 수요는 1.0mb/d에 이를 것으로 보이지만, 초기에는 혼합유분의 가용성 여부와 호환성 문제로 인해 다소 제한적일 것임.

- 하지만, 이러한 문제는 조속히 해결될 것임. 초저유황 연료유(VLSFO)는 경유 대비 가격경쟁력이 우위에 있기 때문에 2020~2024년에 가장 빠르게 성장하는 해양연료로 부상하여, 초저유황 연료유의 수요는 2020년 1.0mb/d에서 2024년 1.8mb/d로 상승할 것임. 해양경유(MGO)의 수요는 2020년에 정점(2.0mb/d)에 이른 후 2024년 1.8mb/d로 감소할 것이며, 소형선박의 견고한 수요기반과 넓은 가용성으로 인해 지속적으로 이 수준을 유지할 것으로 전망됨.

- 2020년 일부 선박들은 초저유황 연료유의 가용성 부족과 비용 부담으로 IMO 규정을 준수하지 않을 것으로 예상되며, 이들 선박의 수요는 약 70만b/d (벙커수요의 16%)에 이를 것임. 그러나 이러한 미준수 해양연료의 수요 규모는 2021년 30만b/d, 2024년에는 6만b/d로 크게 감소할 것임.

벙커연료 수요 증가 속도는 둔화될 것으로 전망

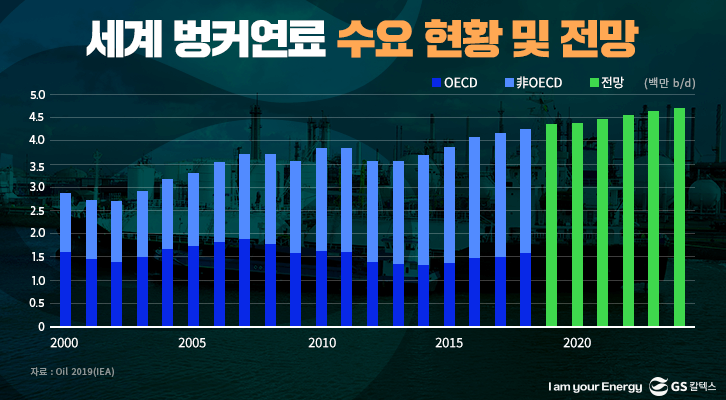

- 벙커연료 수요는 지난 10년 동안 연평균 2.5%씩 성장했으며, 2019년에도 무역분쟁이 심화되지 않는 한, 2.6%가 증가한 4.4mb/d에 달함으로써 새로운 기록을 세울 것으로 전망됨. 2020년에는 연료가격 상승에 의한 해운업계의 부담으로 경기둔화가 발생할 가능성이 있으며, 2012년 이후 최저 수준인 0.3%의 성장이 예상됨. 2021~2024년 사이 IEA의 예측은 벙커수요가 계속 증가하지만, 연간 1.8%에 불과할 것으로 보고 있음.

- 해운업계는 규제강화로 인해 수백만 달러에 달하는 스크러버 투자를 선택하거나 MGO나 VLSFO등 비싼 연료로 전환함으로써 발생하는 운영비용의 상승을 받아 들여야할 것임. 대부분의 전망에 있어 유가의 대폭적 하락은 발생하지 않을 것이며 IEA가 근거로 삼은 브렌트유가는 2024년까지 $60/bbl수준임. 따라서 2020년 해운업계는 급격한 연료비용 상승을 맞이할 것으로 보이며 이는 선박 운영자들에게 사업활동을 제약하는 환경을 제공함으로써 수송수요에 영향을 줄 것임. 해양연료 부문은 전반적인 경제상황뿐 아니라, 유가의 향방에 빠르게 반응하는 경향이 있음. 예를 들어 벙커연료 수요는 2010~2014년 고유가 시기에 1.2%감소한 적이 있음.

고유황 연료유는 2020년 수요 붕괴 이후 2024년까지 점진적으로 감소

- IEA의 base case는 2020년 경유가격의 20% 상승을 예상하고 있으나, 제도의 엄격한 시행이 추진된다면 경유가격이 두 배 이상 급등할 가능성이 있음. 고유황 연료유 가격은 급격히 하락하여 전력 및 시멘트 산업에서의 사용량이 증가할 것임

- 정유산업은 신규 설비 및 수율 변화에 대한 투자로, 2018~2024년 사이 경유 생산을 2.3mb/d (+8%) 증가시킬 것이나, 시장은 타이트한 상황을 이어갈 것임. 반면, 연료유 생산은 0.9mb/d (-14%)이 감소함에도, 2023년까지 공급과잉이 유지될 것으로 보임.

- 고유황 연료유(HSFO)의 수요는 미준수 선박 및 스크러버 설치 선박에서의 빠른 흡수에 힘입어 2024년까지 1.0mb/d이상을 유지할 것임. 스크러버 설치 선박의 수는 2024년 말까지 약 5,200척에 이를 것이며, 정유업계가 경유 생산량을 증가시킴에 따라 스크러버 개조는 2021년에 현저하게 늦어질 것임. 스크러버 선박에서의 HSFO 수요는 2022년에 약 1.0mb/d로 안정화될 것임.

LNG의 벙커연료에서의 비중은 작지만 점진적으로 성장해갈 것임

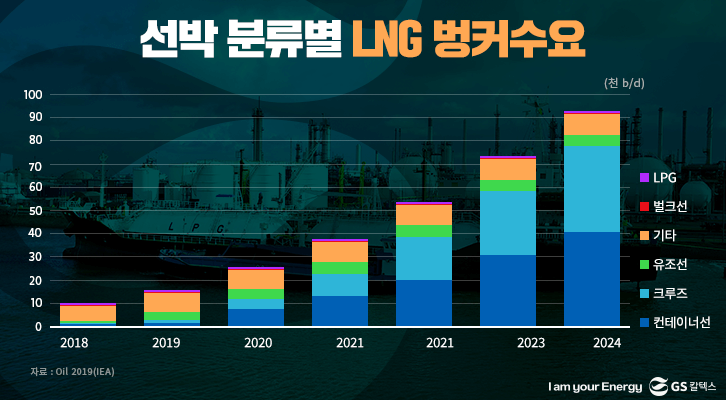

- LNG는 벙커연료 믹스에 있어 제한적인 영향을 미칠 것이며, 2018년 10kb/d 미만에서 2024에서 90 kb/d로 급격히 증가하지만 완만한 성장세를 나타낼 것임. 대부분의 투자는 크루즈 선박 컨테이너 부문에서 발생할 것임.

- 현재 벙커연료로서의 LNG수요는 북서부 유럽, 지중해 및 중앙아메리카 지역에 한정된 시장임. 2018년 말에 200척미만의 선박이 운항되었으며, 그 중 대다수가 승객, 차량 및 컨테이너 운송사업에서 운항중인 소형선박임. 결론적으로 2018년 말 LNG수요가 연료유 환산 1만b/d보다 크지 않은 것으로 추산하며, 대규모 신규수주 덕분에 2019~2024년 수요가 증가할 것으로 전망됨.

대한석유협회 미래전략팀 류인권 팀장

본 콘텐츠는 대한석유협회에서 발행한 조사보고서를 발췌하여 재구성한 것입니다.

본 콘텐츠의 IP/콘텐츠 소유권은 대한석유협회에 있으며 Reproduction을 제한합니다.